什么是信用证押汇?

票据议付,又称票据结算,是指议付行根据信用证条款购买受益人(外贸公司)的汇票和单据,从议付日到预计收票日扣除利息,并根据议付日的外汇牌价将余额折算成人民币,分配给外贸公司。

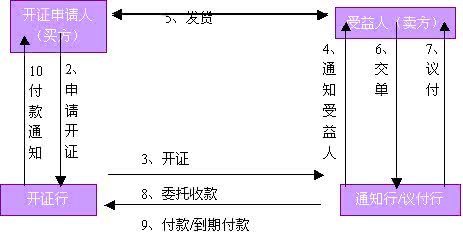

进出口双方签订销售合同后,进口商要求进口地的某个银行(一般是自己往返银行的行程)向出口商开具支付担保文件,其中大部分是信用证。然后,出口商见证开证行将此单据寄给出口商后,将货物寄给进口商,商业银行为进口商出具信用担保文件的过程称为进口押汇。

进口提单适用于各种进口结算方式,是指银行应进口商要求代表其支付进口货款的短期融资。

进口提单的定义是指在信用证项下下订单并经核实无误后,开证行申请人由于资金的周转而无法及时向外界支付回赎单,代表信用证项下货物权利的单据被质押,同时提供必要的抵押/质押或其他担保,银行提前向外界支付。

信用证押汇有什么作用?

功能:

如果申请开立进口信用证的客户不能按时对外付款,银行开证行可以提前代其付款,这样客户就可以获得短期的资金融资。应客户要求,银行向客户提供进口结算业务中的资金融资业务活动。当客户申请进口提单时,他们必须向银行出具提单申请书和信托收据,并将货物所有权转让给银行。银行将把货物所有权证书交给客户,并代表客户付款。

特征:

1、专项资金仅用于跟单信用证项下的对外支付。

2、进口押汇是短期融资,期限一般不超过90天。对于90天以内的长期信用证,汇票议付期限与长期期限之和一般不超过180天。

3、进口押汇利率按银行现行移动资金贷款利率计收

4、汇票的比例和期限由银行根据实际情况决定。

5、进口票据必须逐一申请和使用。

银行拒绝押汇的原因:

有下列情形之一的,银行将拒绝接受汇票议付申请:

1、限制其他银行谈判。

2、远期信用证超过180天。

3、运输单证是非物权凭证。

4、未提交全套权属证明的。

5、软条款信用证。

6、转让银行不承担独立支付责任的转让信用证。

7、单据或订单之间存在重大差异。

8、收汇路线曲折,影响收汇安全及时。

9、开证行或付款行位于局势紧张、动荡或发生战争的国家或地区。

10、收汇地区外汇短缺,控制严格,或发生金融危机,收汇不确定。

11、银行认为不宜提供汇票的其他情形。

首页

首页

营业执照公示信息

营业执照公示信息