slf利率是什么

借鉴国际经验,中国,人民银行,于2013年初建立了常设贷款机制。它是中国人民银行,的正常流动性供给渠道,其主要功能是满足金融机构长期的大量流动性需求。目标主要是政策银行和国家商业银行期限为1-3个月。利率水平是根据利率市场货币政策调控和引导的需要综合确定的。长期贷款由抵押发行,合格的抵押物包括信用等级高的债券资产和优质信贷资产。

slf利率主要特点是什么

一是由金融机构发起,金融机构可以根据自身的流动性需求申请长期贷款;第二,长期贷款机制是银行中央银行和金融机构之间的“一对一”交易,具有高度针对性;第三,拥有长期贷款设施的交易对手覆盖范围很广,通常包括存款金融机构。

至于长期贷款机制(“SLF”)的作用,简单来说,它相当于存款准备金,用以补充市场流动性。具体来说,其主要功能是满足金融机构的长期大额流动性需求,是央行在中国的流动性供给渠道,期限为1-3个月。

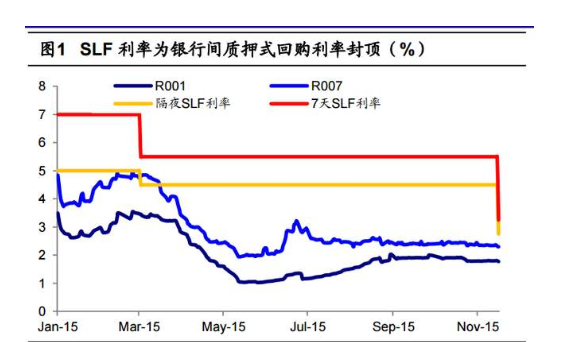

SLF主要负责建设利率上限走廊的功能。

SLF不是一个简单的流动性交付工具,但其政策侧重于利率走廊上限的构建。换句话说,它的利率不是基准利率,基准利率是由其他工具调整的,如公开市场操作。

央行将允许inter-银行利率在这一基准利率目标范围内波动,允许的波动幅度将构成所谓的“利率走廊”。

SLF利率的作用不是调整利率,而是控制利率走廊的宽度。

央行将根据其货币政策的基调来决定利率走廊的适当宽度。如果宽度设置过大,即允许银行之间的利率波动幅度较大,将增加银行机构流动性管理和利率管理的难度,不利于其资产投资业务,并对实体融资和银行利润产生负面影响。然而,如果宽度定得过小,银行,将难以管理,但市场利率将很容易突破上限,央行需要频繁干预市场,货币政策的运行成本过高。因此,走廊宽度将设置在一个相对合理的水平,不能太大或太小。

为了维持适当的利率走廊宽度,公开市场操作和SLF利率应该同时上升和下降,除非央行认为有必要调整走廊宽度。因此,公开市场操作利率的提高表明了央行的货币政策态度,即边际紧缩;在SLF利率上升的同时,也表明央行应该保持利率的走廊宽度(短期利率的走廊宽度有所增加,由于近期短期利率波动过大,应该适度放宽区间,以降低运营成本)。

近年来,上限与基准利率的距离稳步缩小(前期宽度过大,也可能处于探索阶段)。然而,随着最近市场利率的上升(这也是央行提高基准利率以消除杠杆的意图),它一再达到上限,央行随后提高了上限,以保持走廊的合理宽度。

首页

首页

营业执照公示信息

营业执照公示信息