2022年2月下旬爆发的俄乌冲突至今仍未见缓和,其带来的大宗商品价格上涨对国际经济未来发展带来了诸多影响。短期内很多相关企业都在想方设法降低此次危机带来的负面影响,而长期来看,此次冲突的出现,传统的以俄罗斯供应商为主导的航空钛材全球供应链的重塑将不可避免。新的国际形势叠加国内航空航天制造产业蓬勃发展的新态势,在给国内钛材行业的企业带来新的机遇的同时也带来了新的课题。钛材企业如何能够把握时代机遇,积极布局,赢得新的优势,是当下需要研究的重要课题。罗兰贝格航空航天组将在本文展开初步分析和讨论。

国际形势:俄乌冲突触发钛材行业全球供应链重塑

在现今全球航空钛材供应链上,俄罗斯占据着重要地位。从原料端来看,俄罗斯和乌克兰海绵钛产量约占全球总产量16%。从航空钛材本身来看,虽然欧美主要航空器制造商在2014年克里米亚危机后就积极对相关材料进行储备并寻找俄罗斯钛材的替代供应商,然而成效并不显著。时至今日,源自俄罗斯的钛材仍旧在主流航空器OEM中仍占据较大比例,波音航空钛材来源的~35%,空客航空钛材来源的约~50%都源自俄罗斯。而像巴航工业以及其他更小的OEM企业,其航空钛材来源几乎100%来自俄罗斯。

图:全球钛材供应分布现状

俄乌冲突出现后触发了欧美对俄罗斯的多种制裁,但截至最新,暂并未将钛材囊括在内。但在3月7日波音已经宣布停止从俄罗斯采购钛材,我们初判后续制裁升级至囊括钛材的可能性将会越来越高。一旦相关制裁落地,短期来看,受疫情影响的客机交付量不足及相对充足的库存能在一定程度上缓解俄罗斯进口钛材中断所带来的短缺;但长期来看,无论制裁是否落地,国际航空钛材供应链的重构几乎不可避免。

凭借全球最高的海绵钛以及钛材整体产能,从基础条件上看,中国是最具备在全球航空钛材供应链重塑中填补俄罗斯缺位导致的航空钛材短缺的国家。但能否真正实现,取决于国内钛材企业是否有前瞻性的布局及国产钛材是否能把握机会实现高端产能的突破。

国内钛材总体现状:产品总量大、高端产品不足

我国钛产业总体呈现体量大但高端产品不足的现状,这种特征首先体现在钛材生产的三个主要环节上。

图:钛材行业产业链图谱

从钛矿端来看,全球钛资源按二氧化钛当量计,总储量约8.2亿吨,资源量超过20亿吨,其中钛铁矿的占比约94%。中国钛铁矿资源丰富,全球占比约30%,仅次于澳大利亚(约33%)。但从品位上看,中国钛矿呈现贫矿多,富矿少,整体品位偏低的特点。90%以上的钛矿为岩矿型钒钛磁铁矿,脉石含量高,结构致密,选矿分离困难。叠加国内选矿技术尚不成熟,导致中国高端钛精矿产量不足,长期依赖从澳大利亚、莫桑比克及肯尼亚等国家进口。

从海绵钛环节来看,中国海绵钛产量虽然占据全球57%的份额,但以民用低端海绵钛为主,高品质(0 级及 0A 级)细小粒度(5mm—13mm)海绵钛仍需要进口。其集中表现为2019 年下游军品钛材需求旺盛,中国海绵钛进口量则同比大幅增长 45%达 7139 吨。虽然已有较多的海绵钛生产企业掌握高端海绵钛生产能力,但小颗粒海绵钛的产能依旧 不足。因为小颗粒海绵钛的生产工艺需要多次还原蒸馏,生产成本高的同时工艺流程复杂,国内能够稳定供货的企业仅有遵义钛业/宝钛华神、朝阳金达等少数几家。需求缺口主要通过从乌克兰和哈萨克斯坦进口弥补。

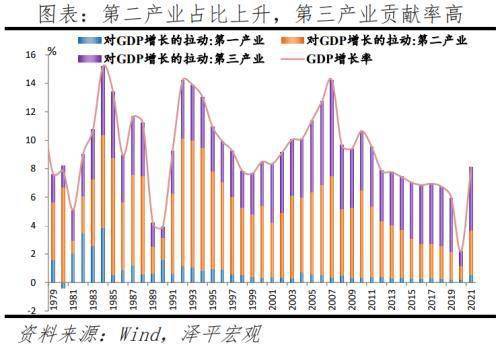

从钛材角度来看,目前全球拥有从矿石处理到钛材生产完整钛工业的国家只有美国、俄罗斯、中国、日本四个国家。自2008年起,我国钛材行业经历了三个发展阶段:

● 2008-2010年:发展初期,受制于国内生产设备和技术能力,产能严重不足

●2011-2015年:波动期,发展初期投资产能投产,产能急剧上升,导致供过于求,市场价格出现波动同时引起产量调整

●2016年以后:改革期,经过波动期的调整,供需关系逐步稳定,产量稳步增加的同时落后产能逐步出清,进入增量提质的改革期

图:中国钛材发展阶段

截至2020年,中国钛加工材的产量已占据全球50%的份额。

图:中国钛矿储量及钛材产量全球占比

同时,中国钛材总产量高但高端产品不足的现状也体现在进出口数据上。我国的钛材出口量长期高于进口量,但进出口单吨价格相差悬殊,出口钛材单吨价格仅为进口钛材单吨价格的1/3,凸显国内高端产品产能的不足。

图:中国钛材进出口对比

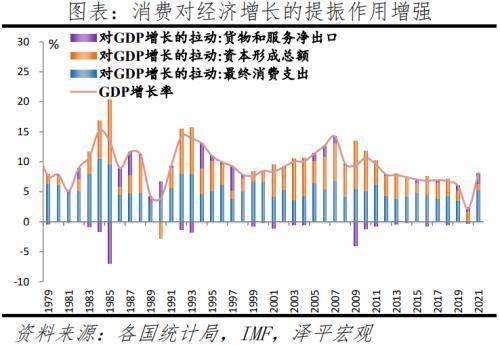

再者,国内钛材的下游应用结构也反映出其结构性缺陷。钛材料的主要下游应用有航空航天、电力、化工、海洋工程以及其他领域。其中高端产品主要应用于航空航天领域,负责航空航天器主承力结构、次承力结构以及发动机500℃以下的部位构筑。从全球范围内来看,以航空航天应用为代表的高端钛材占到了46%的下游份额。而在中国,钛材超过80%的下游消费依旧以工业和其他较低端的应用领域为主,与国际水平相比差距较大,结构优化潜力巨大。

图:全球和中国钛材下游应用结构对比

钛材企业高端产品发力重点:航空航天钛材

近期国内制造业密集调整,低端产能面临出清大势。在此格局下,钛材行业也相应地进入改革期。与此同时,随着全球和中国航空航天制造产业的结构性演进和蓬勃发展,高端钛材需求空间逐步扩大,增长可期。其驱动主要来自两个方面:

从波音和空客主流客机机型来看,先进机型钛材含量逐步提高

全球主流客机钛材料含量呈现明显增长趋势,这一趋势将从民用航空的角度助推钛材行业的整体发展,而飞行器设计、制造的工艺流程稳定性特征叠加供应链重塑的国际态势,给国内厂商带来结构性机遇。

图:全球主流客机机型的钛合金含量逐步增加

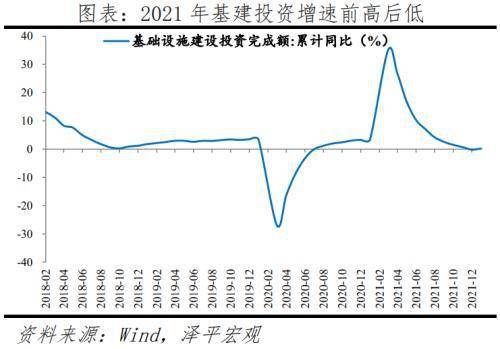

中国航空钛材消费占比逐年提高,潜力巨大

在全球航空航天制造行业蓬勃发展的大形势下,航空钛材消费占比持续提升,具体占比由2018年的17.9%提升至2020年18.4%,2020年其总应用量达到1.7万吨,近3年的年复合增长率达到29%,增长强劲。

图:中国钛材在不同领域的应用量

同时,在国产民机ARJ21和C919商业化进程的预期下,罗兰贝格初步测算这两款机型将会带动约2.4万吨航空钛材的需求。而后续CR929在2026年进入量产阶段后也将带来全新的钛材需求拉动,我们预计至2025年中国航空钛材需求量的年复合增长率有望达到19%,前景向好。

航空钛材行业特点

航空钛材行业的特点集中体现为“三高”:高门槛、高集中度和高毛利。高门槛是行业的核心特点,高集中度和高毛利则是高门槛所带来的直接结果。

行业的高门槛主要来源于三个方面:

> 资金门槛高:用于钛锭熔铸的真空自耗电弧炉、电子束冷床炉以及钛材所使用的高吨位快锻机等设备价格昂贵,而且因为下游航空航天行业本身的特性所造成的认证流程较长的等原因,对生产企业资金体量和流动性也带来了较高要求。

> 技术门槛高:航空航天领域对钛材性能要求苛刻,下游客户对产品的性能要求有绝对话语权,生产企业则需要用“以销定产”的模式来满足客户的需求,因此需要强大的技术研发能力来对客户所需产品进行开发/再开发,满足客制化需求。

> 认证门槛高:航空器制造企业为保证产品的安全和稳定以及工艺的成熟性,通常对供应商拥有极为严苛的供应链准入门槛及考核机制,这些资质认证难度大且时间长,对新兴入局企业带来较大挑战。

行业的高门槛直接导致了行业的集中度较高。国内市场航空航天产业的钛材市场高度集中,销售量前三的玩家市场份额合计达到60%。而高附加值的产品与高集中度带来了行业的高毛利,航空航天钛材一般毛利在20%以上,某些产品甚至可以超过40%,对比一般钛材毛利(7%-15%),利润空间显著。

新形势下中国钛材制造企业所应关注的关键议题

针对本文所提到的全新的国际和国内形势的综合影响之下,结合钛材行业特点,罗兰贝格认为相关中国企业应该针对以下问题进行主动思考,顺应行业的整体发展趋势,把握新的发展机遇,进行业务的布局和调整,占领先机、实现发展。

图:中国钛材企业重点战略问题清单

罗兰贝格咨询顾问曾旻昱、宫晓富、张一朋对本亦有贡献。

关键词: 航空钛材全球供应格局生变 中国企业面临升级发展机遇

首页

首页

营业执照公示信息

营业执照公示信息